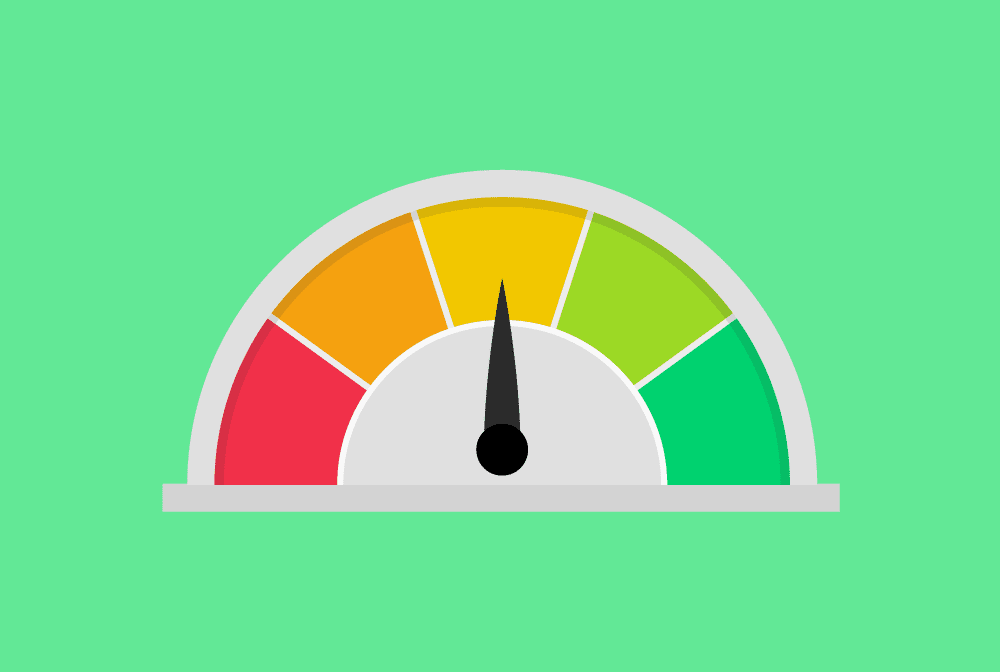

Solicitar empréstimo, financiar um imóvel ou simplesmente abrir um limite de cartão depende, antes de tudo, de como o mercado enxerga o risco que você representa. Essa avaliação é sintetizada no chamado Score de crédito, nota que vai de zero a mil e indica a probabilidade de o consumidor honrar compromissos financeiros. Quanto maior a pontuação, menor o risco percebido pelo credor e maiores as chances de aprovação com juros competitivos.

Como o Score é calculado e por que ele importa

Empresas de proteção ao crédito, como Serasa, Boa Vista, Quod e SPC Brasil, mantêm bancos de dados que reúnem histórico de pagamentos, consultas a CPF, valor das dívidas e relacionamento do consumidor com o sistema financeiro. Cada registro é processado por modelos estatísticos que geram a pontuação final.

A metodologia leva em conta três pilares principais:

- Pontualidade nos pagamentos: contas em dia reforçam a impressão de responsabilidade.

- Frequência de busca por crédito: pedidos sucessivos em curto prazo sinalizam possível aperto financeiro.

- Nível de endividamento: a relação entre renda e obrigações correntes indica capacidade de pagamento.

No ambiente de negócios, o Score funciona como filtro inicial. Bancos e varejistas analisam a nota antes de avançar para etapas mais detalhadas. Notas elevadas reduzem exigências de garantia e costumam resultar em taxas menores. Já pontuações baixas frequentemente geram negativa ou juros maiores para compensar o risco.

Faixas de pontuação e impacto na concessão

Embora cada birô utilize parâmetros próprios, a divisão por faixas é semelhante:

- 0 a 300 pontos: risco muito elevado; aprovação rara.

- 301 a 500 pontos: risco alto; aprovação limitada.

- 501 a 700 pontos: risco moderado; boa chance de obter crédito.

- 701 a 1.000 pontos: risco baixo; aprovação rápida e juros menores.

Entre os birôs, destaca-se o Cadastro Positivo, banco de dados que registra pagamentos realizados em dia. Esses registros positivos têm peso expressivo nos cálculos e podem compensar eventuais atrasos pontuais ocorridos no passado.

Camiseta Camisa Bolsonaro Presidente 2026 Pátria Brasil 6 X 10,00 S/JUROS

IMPERDÍVEL! Jair Bolsonaro: O fenômeno ignorado: Eles não entenderam nada

Práticas que elevam o Score

Responsabilidade individual é fator decisivo na construção de uma boa reputação financeira. Para quem busca melhorar a pontuação, valem as seguintes medidas:

- Pagar contas — boletos, faturas de cartão e parcelas de financiamento — até a data de vencimento.

- Manter cadastro atualizado nos birôs, incluindo endereço, telefone e renda.

- Concentrar pedidos de crédito em momentos realmente necessários, evitando múltiplas solicitações sucessivas.

- Acompanhar a evolução do Score nos serviços online gratuitos oferecidos pelos birôs, identificando variações suspeitas e possíveis registros indevidos.

É recomendável ainda renegociar dívidas antigas, pois acordos quitados são registrados como comportamento positivo. Cada instituição adota critérios próprios, mas um histórico de regularização pesa a favor do consumidor.

Imagem: Internet

Limitações e critérios adicionais

Apesar de relevante, o Score não é o único determinante para aprovação de crédito. Renda comprovada, tempo de emprego formal, garantias e relacionamento prévio com a instituição completam a análise. Por isso, a disciplina financeira deve caminhar ao lado de uma gestão consciente do orçamento, de modo a evitar compromissos acima da capacidade de pagamento.

Para acompanhar decisões que afetam diretamente o ambiente de crédito, o leitor pode visitar a editoria de política em nosso site clicando aqui.

Em síntese, o Score de crédito reflete o comportamento de cada consumidor diante de suas obrigações. Pontualidade, uso moderado de crédito e atualização cadastral são atitudes que, somadas, fortalecem a confiança do mercado. Adotar essas práticas eleva a nota, amplia o acesso a financiamentos e contribui para taxas de juros mais baixas.

Para informações oficiais e atualizadas sobre política brasileira, consulte também:

Gostou do conteúdo? Compartilhe estas orientações com quem precisa de crédito e continue acompanhando nossas publicações para mais dicas que ajudam a proteger o seu bolso.